給与前払いサービスを徹底比較|従業員目線でおすすめサービスを紹介

給与日を待たずに、希望するタイミングで給与を受け取れたらどんなに便利だろうか。とくに、働きはじめたばかりの頃は、給与日までの資金繰りに苦労することもあるだろう。そんな働く人の希望を叶えてくれるのが「給与前払いサービス」である。給与日を待たずに、申請した当日や翌日にまとまった金額を受け取ることができるので、急な出費があったときに大きな助けとなる。 本記事では、さまざまな企業で導入が広がっている給与前払いサービスを、従業員目線で比較していく。

従業員の生活を支援する給与前払いサービス

給与前払いサービスは、従業員が給与日を待たずに、希望するタイミングで給与を受け取れるサービスである。従業員のエンゲージメント向上、福利厚生施策の一環として、近年多くの企業で導入が進んでいる。どんなシーンで活用できるサービスなのかを見ていこう。

福利厚生にもなる給与前払いサービス

給与の支払い形態は、当月末払いや翌月末払いなどさまざまであるが、実際に労働してから給与を受け取るまでの時差があるのが一般的だ。

しかし、ときとして予想以外の出費に見舞われることもあるだろう。例としては、冠婚葬祭などの交際費、医療費などが考えられる。また、家具・家電が故障した際にも買い替えが必要になる場合もあるだろう。

給与日前に、まとまったお金が必要になった際に、給与前払いサービスが利用できれば、このような急な出費にも対応できるだろう。企業が前払いに柔軟に対応できれば、従業員の生活を支援することにもつながる。従業員のお金の使い道の自由度を高める、福利厚生の一環として給与前払いサービスを導入する企業が増えてきているのだ。

コロナ時代の厳しい時代だからこそ雇用形態に関係ない福利厚生に

給与前払いサービスは、コロナ禍において広く普及した。とくに、コロナが蔓延しはじめた頃は飲食店をはじめ、さまざまな業種で営業自粛や時短営業が行われたため、パートやアルバイト、契約社員など時間給で働く人にとっては非常に厳しい状況にあった。

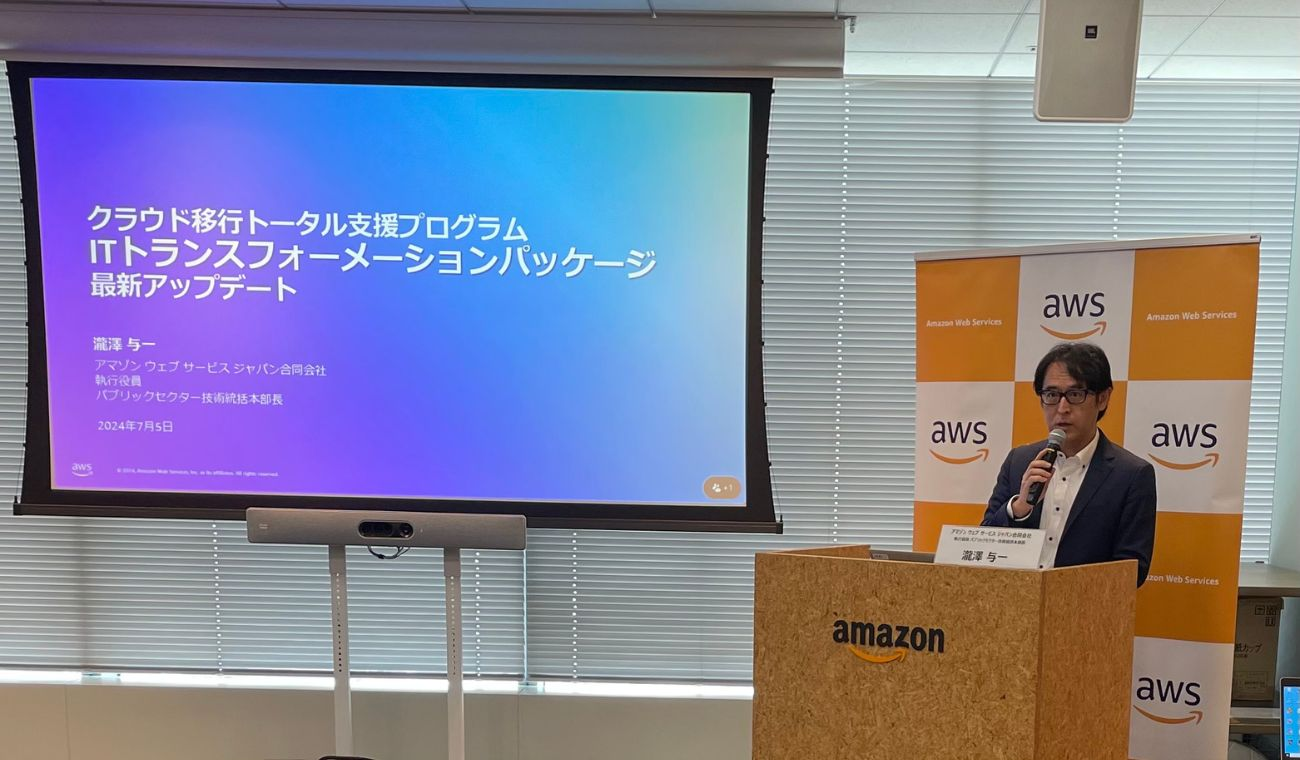

そんな状況で、導入実績を伸ばしたのが、従業員が働いた分のお給料を必要な時に受け取れる、給与の即日払いサービスである「Payme」である。

「Payme」を導入した、飲食大手チェーン、人材派遣、小売、コールセンター、アミューズメント、物流などの企業では導入前に比べ、採用力や従業員定着率・満足度が向上したという。コロナ禍を機に、日本の働き方は大きく変わった。パラレルワークやすき間時間を活用して収入を得たい人が増える中で、こういった給与前払いサービスの需要は確実に伸びている。人手不足や定着率に悩む業界ではさら導入の広がりが予測されている。

「Payme」については以下の記事を参考にしてほしい。

●内部リンク

いつでも欲しいときに給料が受け取れる「Payme」導入実績700社突破!

似て完全に非なるサービスである給料ファクタリングは違法

給与日の前にまとまった金額を受け取る手段として「給与ファクタリング」がある。給料ファクタリングは、給与前払いサービスに似ているが、実際には違法であるため注意が必要だ。

給料ファクタリングは、従業員が未払いの給与を他者に譲渡し、その他者から前払いを受け取る形態を取る。

しかし、これは労働基準法により禁止されており、違法行為となる。給与を他者に譲渡することが、労働者の権利を侵害し、悪徳な業者による不当な取引が生じるリスクがあるからである。

給料ファクタリングは、利用するための審査基準が低い一方で手数料が高く、取り立て手段が悪質などのリスク知られている。給料ファクタリングの利用手数料は買取金額の10%~30%が相場である。20万円の給料でファクタリングを利用した場合、2万円~6万円という高額な手数料となる。給料ファクタリングは非常にリスクの高い現金調達法であることを覚えておいてほしい。

給与前払いサービス比較の選び方のポイント

給与前払いサービスは従業員の生活を支援するための便利な制度であり、その選び方は企業や従業員のニーズによって変わってくる。サービスを選ぶ際のポイントは、支払い形態の違い、手数料の負担方式と実質額、そして利便性である。企業はこれらの要素を総合的に考慮し、最適な給与前払いサービスを選ぶことになるが、ここでは利用する従業員の視点で選び方のポイントを解説しよう。

支払い形態の違いから選ぶ

給与前払いサービスには、主に2つの支払い形態がある。自社払いタイプは、企業が直接従業員に給与を前払いする形態であり、企業の財務管理に影響する。一方、立替払いタイプは、サービス提供者が給与を前払いし、後日企業が立替払いを行う形態である。立替払いタイプは、即日送金が可能な場合が多いが、サービスによっては従業員側に手数料が発生する場合がある。

手数料の負担方式と実質額

給与前払いサービスの手数料は、企業や従業員が負担する場合がある。企業が負担する場合、労働者に対する福利厚生の一環として捉えられる。一方、従業員が負担する場合、利用者ごとに手数料が発生し、実質的な負担額が重要となる。サービス利用する際には、手数料の負担方式と実質額を確認することが重要である。

勤怠管理などHR関連システムとの連携性

給与前払いサービスの利便性を高めるためには、勤怠管理や給与計算などのHR関連システムとの連携性が重要である。連携がスムーズであれば、従業員も自分の勤怠状況や前払い利用履歴を簡単に確認できる。勤怠状況やその時、前払いを受けられる金額を確認する場合には便利だ。

リアルタイム引き出しなど利便性

給与前払いサービスの利便性は、いつどこででも必要な時に給与を引き出せるかどうかで判断していいだろう。リアルタイム引き出し機能があるサービスでは、スマートフォンアプリやウェブサイトを通じて、いつでも給与の前払いを受け取ることができる。また、サービスによっては、銀行口座がなくても、ATMから現金を引き出せるものもある。自分が勤めている企業が導入している、給与前払いサービスの利用法について確認しておこう。

主要な給与前払いサービス比較5選

ここでは、すでに多くの企業で導入されている主要な給与前払いサービスを、給与を受け取る従業員の視点で比較していく。とくに、前払いを受ける際の手数料や振込手数料に注目してほしい。

従業員目線から福利厚生になるような給与前払いサービス比較

次に、それぞれのサービスの違いを従業員の視点で確認してみよう。

会社や上司の承認なしで申請できるWill Pay

Will Payでは、サービス会社が金銭を立替えるため最短で当日振込が可能だ。また、会社や上長に申請しなくても、スマートフォンやPCなどからいつでも利用できるのが大きな特徴だ。しかも、5,000円までならシステム料は不要。振込手数料のみで利用できるので気軽に利用しやすいのが魅力である。

https://www.willpay.jp/

24時間365日いつでも利用可能な前払いできるくん

即日振込に強いのが「前払いできるくん」だ。24時間365日、申請してから即時に口座に着金する。申請してすぐに口座に振り込まれるので、「仕事帰りに飲みに行くのに所持金が少ない」というシーンなどでも手軽に利用できる。

https://pay-tech.co.jp/lite/

LINEアプリからでも申請できるAdvanced pay SAISON

給与前払いサービスを利用するなら、申請の手軽さも重要な要素になる。Advanced pay SAISONは、スマートフォンやPCだけでなく、学生や若い人も使い慣れているLINEから申請できる手軽さが魅力だ。前払いする給与は本人名義の金融機関口座に振り込まれる。

https://www.saisoncard.co.jp/adpay/

従業員手数料が全く0円のJOBPAY

給与前払いサービスは便利ではあるが、手数料を考えると気軽に利用できない場合もあるだろう。その点、JOBPAYは、従業員の手数料は0円なのでお金が必要なときに迷わず利用できる手軽さがある。さらに、銀行口座振込をせずにATMから給与を受け渡せる特許を取得しているため、全国10万台以上のATMで引き出しが可能だ。

https://www.jobpay.jp/

プリポケ

プリポケは、働いた分の給与を即時に引き出せる。さらに、1カ月に何度でも引き出せる。前払いの申請は専用アプリから簡単に申請でき、申請のタイミングによっては即日振込が可能となる。利用料は業界最低水準であり、原則としてその利用料についても、原則導入企業が支払う。そのため、従業員の負担が少ないサービスと言えるだろう。

https://www.mc-fin.com/prepoke/

給与前払いサービスは貸金業ではないのかという流説

ここまで紹介してきたような、給与前払いサービスの利用が広まるにつれ、「給与前払いサービスは貸金業ではないのか」という議論がなされたことがある。 勤怠実績に応じた賃金相当額を上限とした給与の前払いは、貸金業として規制される可能性があったのだ。しかし、2018年12月20日に経済産業省この議論に対し「貸金業に該当しない」との回答を発表した。

該当しない理由は以下の通りである。

①従業員の勤怠実績に応じた賃金相当額を上限とした給与支払日までの極めて短期間の給与の前払いの立替えであって

②導入企業の支払い能力を補完するための資金の立替えを行っているものではなく

③手数料についても導入企業の信用力によらず一定に決められている

との前提のもとでは貸金業に該当しないと回答している。

要するに、サービス事業者が使用者や労働者の信用力(返済能力)によらず一定の手数料を収受する行為については、貸付にはあたらないということである。

つまり、金融庁は貸付該当性を経済的側面や実態に照らして「違法ではない」と判断した。しかし、上記①~③の前提が異なる場合には判断が変わる可能性があることを覚えておこう。利用する従業員の立場としては、前払いを受ける際の手数料が適切なものであるかで判断するとよいだろう。

【参照】:経済産業省|グレーゾーン解消制度に係る事業者からの照会に対し回答がありました〜給与前払いサービスの提供について

まとめ

給与前払いサービスは給与日前に、お金が必要になった場合に便利なサービスだ。福利厚生の一環として、導入する企業が増えてきている。サービスを利用する従業員の立場としては、自社が導入した給与前払いサービスの利用条件を十分に理解することが大切になる。

確認すべき点としては、手数料の負担方法と実質的な負担額や、自分にとってのコストを把握することが大切である。また、支払い形態によっても手数料が異なるため、自分に合った支払い形態を選ぶことも重要である。また、当然ではあるが、前払いを利用した場合、給与日にはその分が差し引かれることも忘れてはならない。ふだんから、自分の収支を理解した上で必要に応じて活用してほしい。

ツイート

ツイート

シェアする

シェアする